DeFi Token 火了,火的毫无道理,火的一塌糊涂。

从 6 月的 Compound 开始,到最近的 YAM、CRV,一个接着一个的 DeFi 币种此起彼伏的出现在大众的视野中,令人目不暇接。

和传统“山寨币”相比,DeFi 币种动辄几十倍,上百倍的涨幅确实吸引了整个行业的瞩目。然而,那些积极参与 DeFi 热潮的散户们,真的从中获利了吗?

热度不逊 ICO

DeFi 大军,来了

今年 6 月以来,DeFi 产品 Compound 推出“借贷挖矿”的模式,一经推出,COMP 的币价就从伊始的 18.5 美元快速拉升至 380 美元左右,其涨幅高达 19 倍。

消息一出,万众哗然,人们纷纷对这个价格怪物产生了浓厚的兴趣,也由此点燃了这把 DeFi 之火。现如今,这把火正烧的无比旺盛。

2020 年伊始,DeFi 的总市值大概在 8 到 9 亿美元,但是从 5 月开始,DeFi 突然间像坐上了火箭一样,市值开始一路飙涨,接连突破 20 亿美元、40 亿美元,再到近期的 128.78 亿美元。

8 月 19 日,据 DeBank 数据显示,以太坊 DeFi 协议锁定资产总价值突破 70 亿美元。

无独有偶,根据区块链数据索引公司 The Graph 的最新数据,DeFi 月查询数量在 6 月份突破 10 亿次。此前几个月,The Graph 托管服务上每日查询量处于 2000 万到 3000 万次,但在 6 月份,每日查询量达到 4000 万到 6000 万。

伴随着 DeFi 概念大热,中心化交易所们当然也不甘示弱,争相上线 DeFi 项目代币以及合约产品。前有 COMP 两个月上线 52 家交易所,后有 AMPL 接连获得 17 家交易所的青睐。而成立于 7 月 27 日的 YFI,短短 1 个月左右上线 26 家交易所,甚至 YFI 的衍生品 YFII,都上线了 9 家中心化交易所。再加上近期,YAM 一天上 5 所,HBO 三大交易所不约而同的在同一时间点上线 CRV。

DeFi 炙手可热,恐怖如斯。然而,值得注意的是,尽管 DeFi 如此火热,但其相较于整个加密货币行业而言,依然只是活跃于小众范围,而且对于普通用户来说门槛仍然较高。更何况,各种产品作为金融领域的一次社会实验,其自身存在的问题和安全风险依然比较多。

前有 Dforce 遭到黑客攻击,后有 YAM 因为合约代码问题导致币价崩盘,不少用户损失惨重,短短几个小时,从 10 万到 860 的教训惨痛无比。无数血淋淋的事实告诉作为普通用户的我们,要想参与其中,至少要知道自己到底在玩什么。

为了方便大家更快速的了解各类 DeFi 产品,我们特地整理了 DeFi 目前的几个“当红炸子鸡”,以飨读者。

风头正劲的明星币种们

NXM

12 个小时,7.2 美元快速飙升到 25.2 美元,NXM 市值突破 1 亿,K 线急速的跳动让踏空的投资者不断叹气。

Nexus Mutual 是以太坊互助保险,通过全权委托来共同分担风险。和我们目前使用的支付宝“相互宝”有点类似,将用户的保费集中放在资金池里,遇到理赔时,审核通过后用户将可以从资金池中获得一定的赔偿金。

值得注意的是,在 NXM 币价暴涨之后,出现了戏剧性的一幕,大户不断砸盘,早期投资者出货,价格慢慢回调到 11 美元,高位接盘的投资者被套在了山顶。之所以 NXM 短时间内出现暴涨暴跌,从机制上说,和其赔付能力比(MCR%)息息相关。

简单来说,赔付能力比是储备金池和最低赔付资金的比率。也就是说 NXM 储备金池里最少需要有多少资金,才不会面临无法给客户赔付的风险。

短期之间可以通过操纵赔付能力比来影响币价,但是这种方式并不可持续,随着大户出货,赔付能力比下跌,价格也会很快跟着下跌,长期还是得靠业务的增长带动价格上涨。

因此,NXM 暴涨看似很疯狂,其实只是虚假的繁荣。此外,必须要说的是目前 NXM 最大的风险正是来源于自身系统的风险。总有新的漏洞不断被发现,被利用,甚至是逻辑而不是代码层面的漏洞。形式验证无法完全暴露合约漏洞,逻辑漏洞是没法查出来的。

NXM 短期内变成热点虽然只是市场的炒作,但去中心化的保险还是值得去探索与尝试的,毕竟,安全问题始终是悬在 DeFi 头上的达摩克利斯之剑。

到截稿时间,NXM 价格再次冲顶到 57.98 美元,原因究竟是业务增长还是市场炒作,也许只有时间能告诉我们正确答案。

YFI&YFII

YFI 从不让人失望,在经历之前的低迷以后,YFI 再一次起飞了。8 月 18 日,YFI 价格短时突破 12821 美元。这个被创始人称作“空气”的治理代币,在出现的短短几天的时间就从 3 美元涨超 4500 美元,随后又经历了分叉,价格下跌,上线币安……如今正式超越比特币的价格。

YFI 是 DeFi 平台 yearn 的治理代币。yearn 是一个支持多种 DeFi 协议的聚合平台,它可以在各个提供流动性挖矿的 DeFi 协议之间自动移仓,帮助用户获得更高的收益。

此外,在众多标榜“去中心化”的项目中,YFI 是最具比特币的气质和区块链精神的一个。

首先,项目的创始人 Andre 几乎是以一己之力打造了这个项目;更为难能可贵的是,打造项目后,Andre 毫不犹豫的选择激流勇退,将项目交给社区治理;再次,项目的代币 YFI 总量限定在 3 万枚,没有团队份额,没有预挖,没有公募,甚至连创始人自己都没有代币奖励。要想获得 YFI,只有挖矿这一种方式。

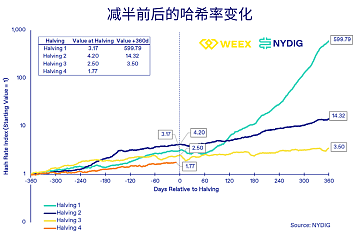

有人的地方就有争议和分歧,在还没有成长为比特币之前,YFI 却面临了比特币的“劫难”——分叉。由于 YFI 总量固定在 3 万枚,对于热衷于挖矿的玩家来说,根本不够挖。另外,如果没有挖矿,大量的资金也会从池子里撤出,对于 YFI 来说或许会有不利的影响。

这时候,一些社区成员提出了增发方案,将 3 万枚的总量变为 6 万,同时仿照比特币减半机制,每周减半,这个提案被称作 8 号提案。不过,8 号提案得到了 80%以上的支持率,但因为总得票率未达到最低要求33% 而失效。从投票结果上可以看出,持币的大户根本没有参与投票。

这里其实就体现了 YFI 作为治理代币的作用:可以质押投票来决定项目的发展方向。于是 YFI 社区里的一些成员决定对项目进行分叉。用 YFII 社区的说法是:为保证 Andre 的天才构思和系统不被前期巨鲸账户所控制,我们对 YFI 项目进行分叉,代号为 YFII。

脱胎于 YFI 的 YFII,一开始并不被看好,在很多人眼里,这不过就是一个国产山寨品而已。不过YFII接下来的暴涨,让很多看空者闭上了嘴巴,默默地吐出两个字:“真香”。加之随后的Balancer“封杀事件”,使得YFII一下摘掉了“山寨”的帽子,成为了玩家口中的“DeFi 国货”。

YFI 和 YFII 一样,要想获得代币,除了二级市场购买以外,只有挖矿一条路。但是,对于 YFI 来说,挖矿基本上被大户所把持,散户小资金挖矿,收益都还抵不上手续费。虽然是一个去中心化的产品,但却并非一个公平的游戏。所以,在 FOMO 情绪浓厚的二级市场接盘成为更多人的选择。

大户挖矿,社区喊单,散户接盘,你抛售筹码,我接过来,再卖给他,把人气聚拢,把盘子做大……怎么样,这个操作是不是似曾相识?

Link 及预言机系列

作为 2020 年最强势的山寨币种之一,LINK 多次让踏空的投资者拍断大腿。若要盘点近一年来最抢眼的币种,非 LINK 莫属。

2019 年下半年至今,它曾多次领跑大盘。LINK 不仅是“312 黑天鹅”之后率先收复跌幅的币种之一,近期更是连破历史新高,市值甚至超过老牌主流币种 LTC、BSV 越居全球市值第 6 位,反观同时期的明星币种 XTZ、Atom 的表现,则远不及 LINK。用“疯狂”这个词来形容 LINK 的表现,一点都不夸张。

LINK 币价暴涨,让投资者看到了市场对去中心化预言机的需求,目前这部分需求主要来自于 DeFi。那么只要 DeFi 的热度还在,就会有预言机市场的需求。可是 LINK 已经拉升了这么多,市值都全球第六了,这车上还是不上?上车可能被套,不上车可能一直踏空。

于是,聪明的投资者们将目光瞄准了其他几个市值较低的预言机项目,诸如 Band Protocol、Nest Protocol、Tellor 等。但如果横向对比来看这些去中心化预言机的话,Chainlink 明显具有先发优势,处于龙头地位。

不过 Chainlink 和其他预言机项目相比,也存在其缺点和问题。比如,Chainlink 提供的预测服务价格过高。另外,随着业务规模的增加,节点造假获得的潜在收益越来越高,同时也会降低 Chainlink 的安全性。

YAM

8 月 13 日凌晨 3 点,名叫 YAM 的 DeFi 项目出现了,其价格短暂上升至 200 美元之后,便一直维持在 109 美元,资金池抵押资金数量高达 6 亿美元。YAM 单价从 109 美元跌到 0.9 美元,跌幅超过 98%,资金池缩水到 2.8 亿美元。云泥之变,只发生在 36 个小时之内,准确的说,是发生在 8 月 13 日 16 点的一个小时之内。

Yam Finance 是一个试验性协议,其定位偏向流动性挖矿聚合器。

简单地说就是 YFI+AMPL 的模式,采用了 YFI 的挖矿产出方式,但支持几乎所有主流 DeFi token,YAM 则是和 AMPL 一样的通胀通缩模型。

YAM 初始分配采用 YFI 模式,没有预挖,没有投资人份额。同时,YAM 在算法稳定币 Ampleforth 的弹性供应模型的基础上增加了一个关键的补充机制,即每次供应扩展的部分都用于购买 yCRV(高收益美元稳定币)并将其添加到 YAM 储存库中,由 YAM 社区治理。YAM 的最初总供应量为 500 万个。

8 月 12 日凌晨 3 点,DeFi 项目 Yam Finance 进行了首次代币分配,将其中的 200 万初始代币(YAM)平均分配给 8 个质押池,每个质押池为 25 万枚,初始代币分配持续 7 天。

8 个池分别是 COMP、LEND、LINK、MKR、SNX、WETH、YFI、ETH/AMPL Uniswap v2 LP。YAM 的崩盘,与“调整总量”这一机制设计有很大关系。YAM 初始代币总量为 500 万枚,每隔 12 小时一次“弹性供应调整”(Rebase Period),即北京时间上午 4 点和下午 16 点。假设用户持币占总量的 1%,Rebase 后依然占比 1%,只不过数量发生改变,可以获得更多/更少的 YAM。

有社群成员表示,本次项目与“弹性供应调整”(rebase)合约存在漏洞有关。据知情人士透露,是因为 YAM 核心开发人员在原生代码中少除了一个 1E18,并且把原生代码中的两个变量用混了,导致该行计算结果比产品设计大了 1E24 倍。

换句话说,Reserve 之后,YAM 突然向池子里增发了 24 个数量级的代币,这也导致整个市场,YAM 数量过多,币价一落千丈。很遗憾,YAM 失败了。但是在 YAM 暴跌至最低 0.6 美元时,依然还有用户选择抄底,并在不久后以 1.4 美元的价格卖出,一进一出,赚的盆满钵满。

YAM 崩盘之后,YAM 的官方博客发文表示:“我们将设立一个 Gitcoin 赠款活动,以协调社区资助来完成 YAM 合约审核。如果达到资金目标,在审核完成后,我们计划通过迁移 YAM 原有的合约来支持启动 YAM 2.0。”

但是,YAM2.0 还只是一个概念,希望经历过 YAM 过山车疯狂 Farmer 之后会将“风险”二字牢记在心里。

CRV

8 月 14 日,币安、OKEx、火币三大交易所宣布同时上线 CRV。币圈的“老韭菜”从来没见过这么一种场景,一向自视甚高的交易所三巨头,竟然俯下身去争先恐后地上线同一个项目。

还没等大家反应过来,又一条重磅消息袭来:Uniswap 上 CRV 价格达 30 美元,按照这个数字计算,CRV 的市值突破 900 亿美元,轻松超过以太坊市值。连币安创始人赵长鹏都忍不住发推:现在市场疯了,大家要对自己的投资行为负责。狂热的市场让一日崩盘的 YAM 迅速被抛诸脑后,CRV 成了新的 DeFi“宠儿”。

我相信关注 DEX 赛道的投资者或多或少对 Curve 有一定了解。它是建立在以太坊上的流动性聚合协议,类似于去中心化交易所。用户可以在这个平台上进行 DAI、USDC、USDT、TUSD、BUSD 和 sUSD 等稳定币,以及以太坊上的 BTC 锚定币的兑换。换句话说,CRV 类似一个专门的稳定币交易所。

相较于 Uniswap,过特殊的自动化做市商(AMM)算法,Curve 的交易费用和滑点较低。

虽然是 DeFi 项目,Curve 早期还是由团队管理,相对中心化。为了实现去中心化,Curve 推出了去中心化组织 Curve DAO。而 CRV 就是 Curve DAO 的治理代币。

CRV 代币总量 30.3 亿枚,初始发行 13 亿枚(占总量的 43%),具体分配方式如下:62% 分配给流动性提供者(其中预挖轮占比 5%,一年内线性释放,正式轮占比 57%);30% 分配给股东(团队和早期投资者),锁仓 2 年,在未来 2-4 年之后线性解锁;3% 分配给雇员,在 2 年内线性解锁;5% 分配给社区储备池。

值得注意的是,随着资金池的变大,CRV 的挖矿再次成为大户的游戏,资金体量较小的散户被高昂的手续费劝退,大户们则占据优势地位,挖卖提。被裹挟在这股浪潮中的散户,或许觉得门槛高,或许因为资金体量小,无奈之下只能选择在交易所二级市场接盘。

DeFi 浪潮中

散户可以拥有姓名吗?

上述的币种在 DeFi 领域只占很小一部分,据非小号平台统计,目前有活力的 DeFi 币种至少在 30 个以上。

但是,细心的读者也发现了,上述币种,其初始参与的途径只有在去中心化平台上挖矿,而就算后期多家交易所接连上线 DeFi 交易对,甚至有的交易所还开设了 DeFi 板块,但相较于挖矿的成本而言,从二级市场买入 DeFi 币种的价格往往高到离谱。

甚至有玩家笑称,去二级市场买 DeFi,就可以等同于高位接盘。因为当玩家得知“暴涨”消息的时候,很可能是经过了从 DeFi KOL 的 Twitter 到微信群传播路径的转了七手的“内幕消息”,当你与“中国大妈”同时入场,必然也逃不脱“追高——被套——割肉”的命运了。

那么,直接参与初始挖矿是不是一个好的选择呢?有人算过一笔账,要想在一系列的 DeFi 挖矿活动中获利,起步至少要有 10 万美元级别的资金投入,否则得不偿失。由于在流动性挖矿中,玩家的获利比例和自身投入资金在资金池中的占比息息相关,因此散户们的小规模投资几乎在 DeFi 中赚不到钱。

再加上以太坊高额的 gas,散户们往往赚到的钱还无法抵消 gas 的支出。除此之外,DeFi 本身还不成熟,漏洞和风险同样也是不容忽视的要素。

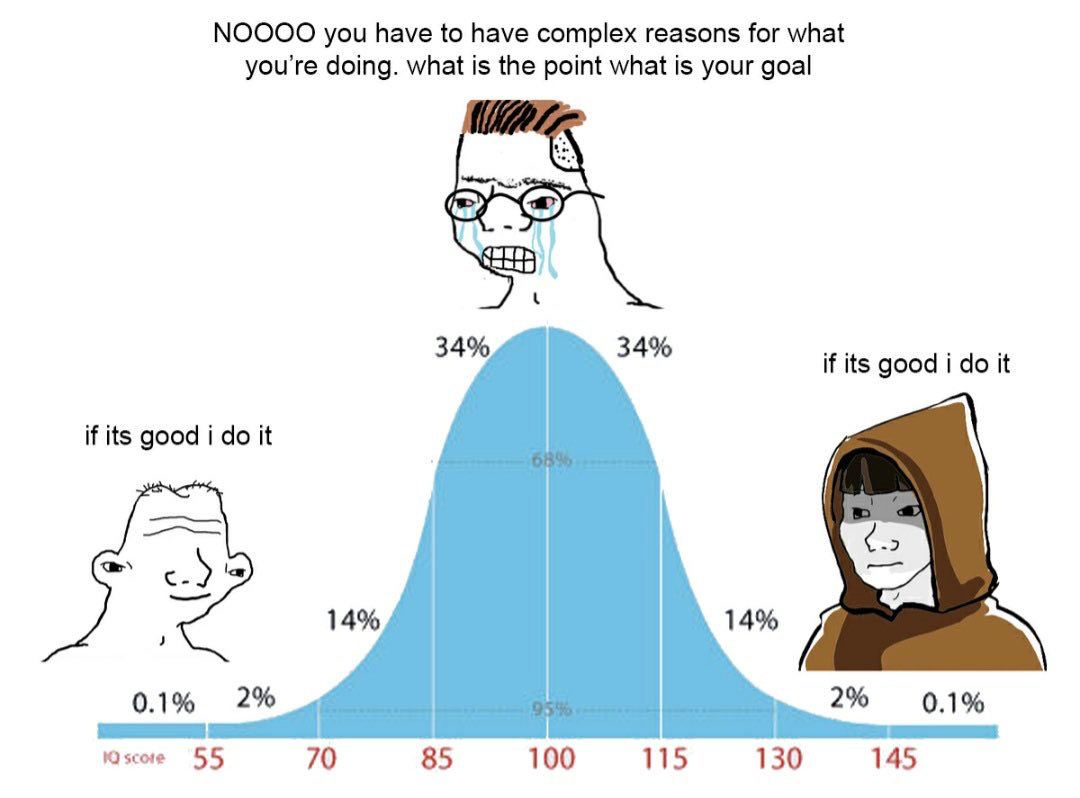

所有命运的馈赠,都早已在暗中标好了价格。为 FOMO 付出了代价,入局了追涨杀跌的游戏,承认自己是图中间的那部分人,不丢人。

总之,千言万语汇成一句话,DeFi 有风险,入市需谨慎,谨慎,再谨慎。

328

328

270

270

212

212

212

212

189

189