8月19日,BKFUND创始人许超逸、Darwinia CMO Bree Yin以及YFII社区志愿者老白做客深链学堂线上沙龙,围绕“老韭菜DeFi掘金指南,一次读懂流动性挖矿和收益农耕!”这一主题进行分享。以下为分享实录,深链财经略有整理。

最近一段时间,DeFi毫无疑问是行业中的热点。有多热呢?能把冷钱包变成热钱包这么热。

从6月份的COMP的暴涨,再到之后的YFI、YFII、YAM等DeFi项目的出现和暴涨(当然也暴跌),DeFi锁定的资产总价值一路飙升,刚刚我看了一眼,现在是74多亿美元。

另外,就在昨天,YFI价格超越了比特币……

老韭菜们一脸懵逼:这些都是啥呀?

这也是我们举办DeFi沙龙的初衷,就像我们海报上写的“老韭菜DeFi掘金指南”,希望能够带大家认识和了解DeFi,从中发现机会。

此前很多关于DeFi的沙龙都太过于技术,可能听着听着就睡着了,因为DeFi确实有一定的门槛,我们今天的直播会尽量深入浅出给大家讲解。

今天的主题是流动性挖矿和收益农耕,可能很多人对这两个概念还不熟悉,但是,要知道,想要掘金DeFi,弄懂这两件事十分重要。

今天我们邀请了DeFi领域的三位资深的嘉宾,来帮大家答疑解惑。

欢迎BKFUND创始人许超逸,Darwinia CMO Bree Yin,YFII社区志愿者老白。

问答环节

深链财经:最近因为YFI、YFII、YAM、CRV,几乎很多老韭菜都在问,什么是“流动性挖矿”和“收益农耕”,各位嘉宾能否给大家科普一下这两个概念?

许超逸:好的,谢谢深链的邀请,非常高兴有机会来和大家交流。

在DeFi行业里面有一个技术叫做自动化做市商AMM,区别于我们过去的中心化交易所的撮合技术。

AMM不需要用户去挂单,而是直接根据算法来计算出两个或几个资产之间相互交易的汇率,实现不用挂单等待的“即时交易”,但是这样的“交易池”需要用户预先存放更多数量的资产作为底仓(也叫流动池 Liquidity Pool),才能够有更好的流动性,以及更小的交易滑点。

所谓“流动性挖矿”也就是指协议为了鼓励用户向底仓注入资产而给予的相应的Token激励,因为这样的“挖矿”会经常会出各种各样的新项目,所以大家会把自己的数字货币频繁调仓,拿到市场上面挑收益最高的项目去做“挖矿”,隔几天就会换一换,类似于农民伯伯今天种西红柿,明天种土豆,大家形象的叫做“收益农耕”,今天挖这个币,明天挖那个币。

Bree:我简单补充一下,许总回答的非常好。

流动性挖矿Liquidity Mining,主要是指为DeFi项目提供流动性获得收益的过程,主要的平台是以太坊。

提供流动性的意思是可以是通过进行借贷,或者按照比例资金池供资产,获得代币奖励。

举两个具体的例子便于大家理解:比如拿Compound举例,通过操作借贷可以获得COMP治理代币的奖励。

在Balancer上的流动性挖矿,可以为代币池按照比例提供资产,注入流动性,获得奖励。

更有意思的是,用户还可以跨协议操作:跨协议操作方面,比如在Compound借出资产为Balancer注入流动性,有很多不同的套利组合方案可以关注。

流动性挖矿的目的简单总结一下:

1.有利于激发长期、有粘性,正向循环的流动性;

2.聚合资金,提高知名度,推助项目启动;

3.一种分发代币的方式,对协议的治理进行去中心化。

深链财经:因为COMP的暴涨,“流动性挖矿”进入大家的视野,在很多老韭菜看来,所谓的“流动性挖矿”和此前FCoin的“交易挖矿”没有区别。各位嘉宾怎么看?流动性挖矿和交易挖矿的异同是什么?

许超逸:我做些补充,第一,流动性挖矿和交易挖矿从本质上说,都是通过Token的激励来引导最初始的流动性增长,这是他们相似的地方;

第二,这个激励在交易挖矿里面,是以手续费分红的形式来返还,在流动性挖矿,因为提供流动性本身并不会产生交易手续费,所以一般AMM都会新发出一个Token来进行激励,像老白说的一样补贴无常损失;

第三,之前的交易挖矿只是带来虚假的、人为夸大的交易量增长,order book本身并没有大幅度增加,没有带来真实的价值,所以这个热度很快就下去了。但是流动性挖矿底仓的资产大幅增加,能够极大的改善交易的体验。

比如原来没有的交易对, 通过用户自主提供流动池有了,通过swap路由协议,我们可以让更多的资产之间一键交换,向已有的交易池注入流动性会使我们的交易量与交易深度更好,滑点也更低。

第四,交易挖矿是在中心化的交易所里面依赖程序去计算分红,由于数据不透明,很容易产生计算错误,导致资金可能出现储备不足无法兑付的问题,像FCoin就因为这个暴雷;而流动性挖矿所有的数据都是在链上的,天然不会出现资金储备不足的情况,只会跌价,但币不会少。

老白:流动性挖矿在我看来是一种新项目进行冷启动时采用的营销方式,是一种为DeFi项目特别定制的growth hacking技术。与Airdrop或Lockdrop相仿,它通过稀释项目开发团队权益,为新项目吸引社区用户,同时初始化一个分布合理的持币者网络。

至于Liquidity Mining亦或Yield Farming,这不是一个新概念,大家应该都知道FCoin。但是这一轮DeFi项目的挖矿,有别于FCoin,主要是在激励层面的差异。

个人认为,在各类DeFi项目中,流动性挖矿对AMM的质量提升更为显著:为了补贴做市商的无常损失,Balancer每周提供价值约14.5万枚BAL Token(约290万美元)的补偿,吸引了更多的资金入驻做市,增加资金池深度,有效降低用户在进行Token swap时的滑点。在TVL为王的DeFi生态内,Balancer启动挖矿后排名迅速上升,使其业务更具有竞争力。

Yield Farming能否持续取决于该业务带来的长期价值能否Cover挖矿成本。如果一个项目针对其产品特点进行挖矿,就有可能创造长期价值,超过短期Token分发带来的损耗。

如果在挖矿结束时,无法留住资金,那么这种Farming策略有可能是失效的。

深链财经:第三个问题比较实操和干货一些。就是,作为一个老韭菜,一个DeFi小白,如果我要参与到流动性挖矿,去收益农耕的话,我应该要怎么操作。这中间有哪些知识需要我去学习,有哪些工具需要使用,有哪些协议需要去关注?

老白:1.需要学习使用Metamask以及以太坊钱包使用,进行私钥管理。这个大多数老韭菜应该比较熟悉,因为目前DeFi项目多以网页形式呈现,对移动端支持不够友好,优先推荐Metamask(狐狸钱包);

2. Discord、Twitter等社交媒体使用:第一时间从crypto twitter上发现国内外最新项目,并且加入项目方discord了解项目进展;

3. Yield Farming数据分析网站,查询挖矿收益率,推荐 https://yieldFarmingtools.com/. 以及挖矿收益出货时,查询深度最佳的交易对,也就是Liquidity最高的,避免出现高滑点。推荐 https://Uniswap.info/;

4. 区块链浏览器的使用,查询自己账户因为gas price不足而未打包的交易,学习对堵塞的交易进行撤回,Metamask自带取消交易功能,比较方便。

5. gasnow.org 查询当前最佳gas price策略,优化发送交易的gas price。

6. 对项目的开源代码进行合约审计,这个也是最关键的,涉及本金风险。

整体来说,DeFi Yield Farming对新用户来说还是非常高的,主要是认知成本和交易费成本两部分。像CRV挖矿需要接近0.3ETH来将稳定币兑换为yCRV来进行挖矿,成本非常高。

为此,YFII社区开发了一个机枪池(Vault.yfii.finance),将Farming的挖提卖策略全部打包进一个智能合约里,用户只需要充值进Vault,就可以获得市场最佳收益率,并且无需高额的合约调用手续费。

此外,社区有30多名智能合约审计志愿者在帮忙过滤合约风险,避免合约安全方面踩坑。

Bree:可以关注的DeFi项目有:Compound、Uniswap、Balancer、Curve、AAVE,mStable、Synthetix等。

拿第一个推出流动性挖矿的Compound举例:

Compound是以太坊的去中心化借贷平台,Compound借贷利率是由算法自动调节的,在其中收取15%手续费。

COMP奖励会按50% 比例分配给该借贷池的资产提供人和借款人。

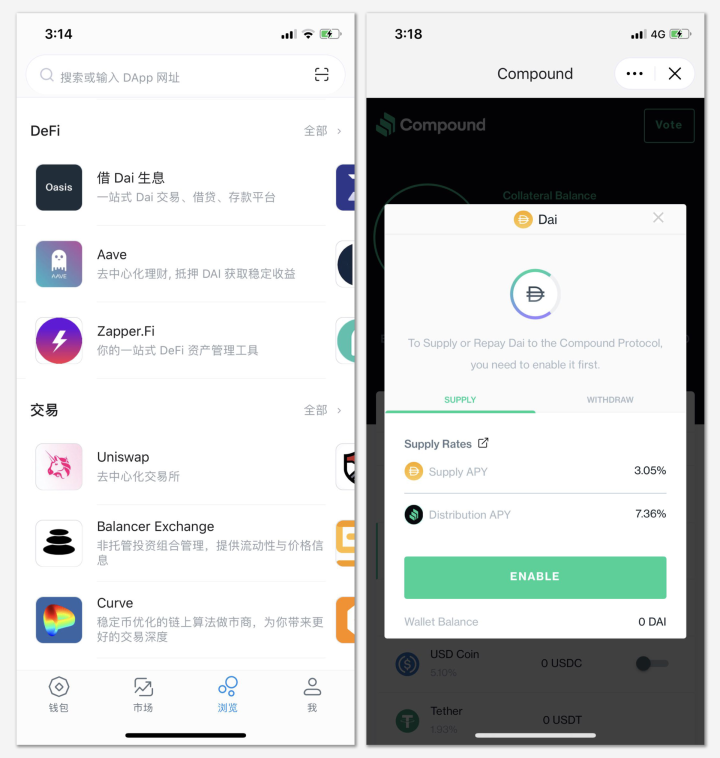

小白用户由于语言门槛等原因,最需要的是一个DeFi的聚合入口,他们最便捷的参与渠道是使用钱包作为入口,因此推荐麦子钱包和imToken钱包。

麦子钱包还推出了国内加速版,方便了用户的浏览体验。

举一个简单的玩法例子,比如可以通过imToken的供应市场入口,供应资产来参与流动性挖矿。

imToken️有DeFi版块,提供大家非常丰富便捷的参与入口。

比如供应ETH,支付成功后,点击【供应】提交,可以在Compound看到自己提供的资产数量,钱包会收到奖励cETH,cETH可以兑换为ETH,如果供应Dai就可以收到cDai,这些奖励还可以继续在DeFi生态里流通。

深链财经:虽然我们的主题是读懂流动性挖矿和收益农耕,但是对于流动性挖矿模式的币种,一部分投资者是选择挖矿(挖卖提),另外一部分投资者直接选择在二级市场(Uniswap及其他交易所)买入。有一种说法是,对于这类项目,最好的方式就是直接挖矿,因为二级市场的投资者往往会成为接盘侠。各位嘉宾怎么看待这两种投资方式?作为小白来说,应该怎么选择?

Bree:最近看到一个很有意思的新名词Farmer Farming 。你加入Yield Farming的游戏,却可能被之前的“农民”耕种。

你以为你自己在参与Farming,但实际上你可能成为了被耕种的“作物”。

虽然直接参与挖矿的门槛较高,学习的过程也比较繁琐,但还是推荐直接参与挖矿。

许超逸:挖提卖的方式对于投资者来说一定是最保险与最安全的,因为这种情况下,你的本金不会损失,或者你有极限损失是可以预见的(例如balancer的98/2交易池)但挖提卖每操作一次就需要执行一次智能合约,所花费的gas费用相当高,尤其是现在以太坊又贵又堵的情况。

但如果资金过小(比如低于1万U)的投资者,其来来回回倒腾出来钱,最后发现还买不回用来付gas的以太坊。

直接追Uniswap,这个需要用户对项目的代币释放情况与当前的卖盘压力做分析,如果当前流动盘小,可以在Uniswap上面追一下,如果像CRV这样每天几千万资金都要出货的话,还不如考虑去做个空。

老白:我是保守派。

DeFi新用户:充值进YFII机枪池,直接本金无损挖提卖,呼吸赚钱。

二级市场波动挺大,大家看自己风险承受能力。

深链财经:接着上面的问题,关于流动性挖矿,很多人都说这是大户的游戏,而对于散户来说,并不划算,因为收益往往都被手续费吃掉了。在流动性挖矿中,小资金体量的散户真的很弱势吗?散户如果要参与,应该怎么参与且能够获利呢?

许超逸:一般资金量小的散户信息量也少,所以当然是这个群体里面的弱势。

我觉得对资金量小的散户有两种参与的方式,第一个是参与中心化运营的Farming基金,把自己闲置的币放一些进去,由基金管理员人工的方式做流动性挖矿,因为100USDT或者是10000USDT、100万USDT,调用智能合约的gas费用都是一样的,聚集散户的资金量去做流动性挖矿,能够节省人均的摩擦成本,但这种方式存在中心化基金跑路的风险;

第二个方式是把币存入Vault基金合约,基金合约通过一个治理合约来投票决定接入哪个最新的流动性挖矿项目,然后通过触发器的方式完成收益的claim和再分配。这种方式相对来说要更安全一些,因为链上的资产信息是透明的,但缺点就是调仓可能不及时,收益分配到账也不及时的问题。

老白:还是如上所说,小资金参与挖矿,大部分损耗在手续费上,3万美元以下的资金都不建议直接参与Yield Farming。只有集合力量去挖,然后根据提供的流动性来分配收益,像小矿工参与比特币矿池一样,才是合理的策略。

YFII作为一个自动配置最佳策略的大众DeFi理财协议:

1. 免去Yield Farming复杂的合约操作环节,节省用户高昂gas费用,只需充值资产给YFII Vault 智能合约作为代理,一键充值/提现,就能获得市场上最佳收益;

2. YFII Vault由YFII社区内多位合约工程师进行代码审计,最大可能保证合约安全。未来还会向NXM等去中心化保险服务进行策略投保,进一步保证资金安全;

3. YFII Vault是由YFII DAO进行治理的智能合约,资金由合约去中心化托管,无需信任第三方。

目前来看只有聚合挖矿,可以让普通DeFi用户获得市场最佳的收益率。

深链财经:YFI的创始人说YFI没有价值,但目前YFI已经逼近比特币的价格。对于广大老韭菜来说,还有一个问题,就是诸如YFI、YFII、CRV等这些流动性挖矿产生的这类币种,它的价值支撑是什么?为什么它能够暴涨?

许超逸:流动性挖矿Token本身的价值是没有的,仅具有交易的作用,但可以通过治理赋予Token以更高的含义。

我们看到很多项目把私钥销毁,通过DAO来解决项目智能合约后续的功能升级与发展的问题,这就是一个很好的方式。

你可以理解流动性挖矿项目相当于是一家银行,里面有用户所储备的资金,而你手里所持有的Token就是这家银行的股票,可以通过发起议案、投票表决的方式决定银行后续相关业务的开展。

所以从这个角度来看,Token还是可以有一些新的价值支撑的。

至于最近有些币的暴涨,我觉得跟两点有关,第一是币本身已经挖完或者后续挖矿要释放的量很小,新增的零成本筹码比较小,砸盘风险不是很大,第二是项目会赋予更多的一些新概念,通过暴力拉盘,吸引市场上面的fomo情绪投资者。当然,也别光看暴涨的币,暴跌归零的币也有很多。

老白:治理币是一个新品类。

从6月开始,以COMP,BAL,YFI为代表的DeFi项目开始进行Liquidity Mining,这些项目通过DEX进行上架,并且在上架后很短时间内就被买到发行价10倍以上。

具体来说,不同项目的治理币有涨有跌,最近的CRV就不是一个正面案例。一直受到矿工的抛压。

拿YFII来说。持有YFII,则拥有调整挖矿策略、挖矿利润分配等治理功能,是参与YFII项目的重要部分。同时YFII目前刚刚通过的Proposal(YIP-3),决定在利润中进行3%的YFII回购并销毁,这是一个长期通缩预期机制,也有利于币价上升。后续YFII会由社区讨论出更多应用(Utility Token)属性,比如作为小众高收益策略的门票。价值会在治理的过程中逐渐被市场发现。

币价则取决于治理币的使用情况,之前Balancer封锁YFII交易对的时候,没有经过正规程序,就被社区Diss了,导致币价大幅下跌。

深链财经:流动性挖矿和收益农耕是一个能长久玩下去的游戏吗?各位嘉宾怎么看这种模式的发展前景?

Bree:DeFi的未来可持续发展非常依赖流动性。而流动性挖矿和收益耕作,就是通过代币的经济激励,激发DeFi项目的粘性流动性。

Farmers为了更高的收益,增加了交易频率,进一步又为提供流动性,代币价格上涨,用户持续有经济激励注入流动性,相辅相成促进良性循环。

长远来看,目前的区块链世界更像是一个Patchwork,还没有形成web3 future所描绘的资产互联。

DeFi系统中不断加快的价值交换频率,资金聚合,有利于促进价格发现,有效连接价值孤岛。

流动性挖矿目前已经有跨协议操作的获利空间,未来跨链流动性挖矿可以进一步高链间可组合性。

Darwinia达尔文网络作为去中心化桥接链,可以帮助DeFi项目完成multi-chain版本的升级,助力跨链流动性挖矿,用户在探索更多收益组合方面也有更多想象,以太坊昂贵的手续费面前,用户也期待在更多scalable的链上看到DeFi的繁荣。

Darwinia还将和MakerDao等DeFi项目合作,让Dai,BUSD等稳定币通过达尔文稳定币跨链转接桥可以jump out of the box,在多链DeFi生态中流通。

许超逸:流动性挖矿和Yield Farming,目前这个有时间点来看,像早期的ICO和私募,刚开始的时候回报极高。

年化收益都在百分之百、百分之几千甚至上万,但只能持续一两周甚至一两天,吸引很多韭菜都fomo的加入。

我相信随着这个行业的发展,热度会慢慢降温,收益率趋于合理,后续基于以太坊的流动性挖矿应该会集中到几个主要的协议里面,并且参与者以大户、大基金、或者Vault合约参与为主,追求安全与中等的收益。

如果能有10%-20%的年化收益,很多人是愿意接受长期把自己的稳定币存入挖矿的。

至于散户,把自己零碎的一些币投到大基金或者Valut合约里面是个不错的选择,可以省掉自己的烦心事情。

现象级的项目,当然还会一直有,但也可能只是昙花一现。

老白:还是如上所述,Yield Farming能否持续取决于该业务带来的长期价值能否Cover挖矿成本。如果项目方做了有利于产品本身的激励,则可以创造出更大的价值,让整个DeFi行业受益。

相信在高利率条件下,随着更多币圈用户的参与,DeFi挖矿收益会逐渐下降(见不到YAM那种年化5200000%的了),但是仍然会超过传统CeFi理财产品,导致资金进一步被DeFi协议虹吸。直至DeFi市场利率接近CEX达到平衡。

319

319

282

282

244

244

241

241

239

239